こんにちは、えつみんです。今回はNISAの話をします。

今私は、一般NISAで投資を行っていますが、来年2024年1月から新NISAの制度がスタートします。そこで現行NISAと比べて、どう変わるのか調べてみました。

結論は、新NISAは現行NISAに比べてかなり条件が良くなります。使わない手はないといえます。

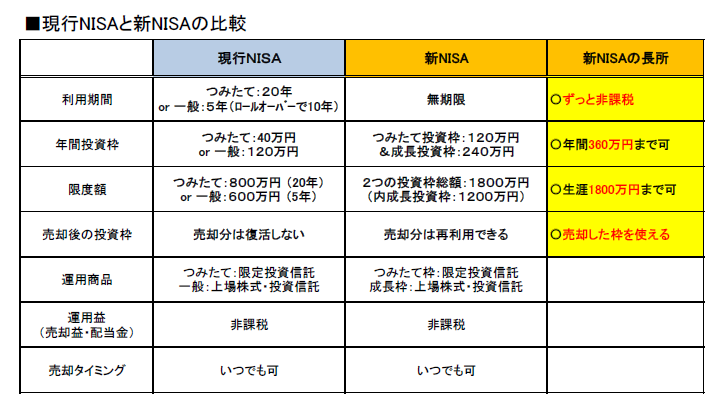

現行NISAと新NISAの違い、メリットについて、下記表にまとめました。

ツボ1️⃣ 新NISAのメリットは

①ずっと非課税

現行NISAは利用期間がきまっていましたが、新NISAは無期限になりました。つまり生涯使えて、ずっと非課税です!

②投資枠が拡大

年間投資枠が360万円まで、生涯ではなんと1800万円まで利用できるようになります。

・年間では、つみたて投資枠120万円+成長投資枠240万円=合計360万円

・生涯の投資枠は、合計で1800万円(内、成長投資枠は1200万円まで)

③売却したら、投資枠が復活

現行は、売却したら投資枠は復活しませんが、新NISAは売却した分を再利用できます。これは大きいメリットだと思います。これまでは、ある株式を売却して別の株式を買おうとしても、枠を超えるためできないことが結構ありました。

ツボ2️⃣ 何を選べばいいのか

(若い20〜30代の人)

つみたて投資をコツコツと続けましょう。できるだけ信託報酬が低い投資信託(0.2%以下)を、長期に分散投資することで、着実に資産を増やします。銘柄としては、全世界株式や全米株式、S&P500に連動するインデックス投信をお勧めします(※)

(40〜50代の人で、ある程度資金に余裕のある人)

つみたて投資に加え、個別の株式銘柄に投資してもいいでしょう。株式の場合は、値上がりと配当金の両方を狙えます。株が怖い人は、比較的リスクが少ないETFを選択してもいいです。

株の銘柄選びは難しいですが、私の場合、長期保有を前提に、よく知っていて配当利回りが大きい(3%以上)会社を主に選んでいます。とはいえ、大きく値下がりしてしまった銘柄もありました。例えば30%値下がりしたら売る!という基準を持っておくべきでしょう。株価が低いときに買い、高いときに売るのが理想ですが、それはまず不可能と心得ましょう。

一方、つみたて投資はいつ始めても大丈夫。値が上がったり下がったしても、長期保有しているうちに、プラスの収益になっていきます。

(投資経験の少ない人)

まずは、投資信託へのつみたて投資から始め、慣れてきたら徐々に積み立て金額を増やす、もしくは株を購入してみてはいかがでしょうか。

※あくまで投資銘柄の選択は、自己責任においてお願いします。

ツボ3️⃣ どのくらい投資に回せばいいか

一つの目安として、銀行の普通預金に手取り額の8〜10ヶ月分くらいあれば、毎月の生活費やローンを引いて余る金額を、投資に回してもいいと思います。

仮に、入院や介護など突発にお金が必要になっても、そのくらいの預金があればしのげますし、最悪積み立てたNISAを売って現金化することもできます。いつでも売却できるのが、NISAの強みでもあります。

貯金で貯めておくより、長期分散投資によって、年利2~3%以上には増えていくと思います。

今後インフレになれば、普通預金では確実に資産が目減りします。インフレに強い株や投資信託の資産を徐々に増やすことで、資産の目減りを防ぐことができます。

とはいえ、投資にはリスクがつきもの。上がることもあり、下がることもあります。投資で言うリスクとは、値の上がり下がりの振れ幅のことです。自分の許容できる振れ幅を知り、その範囲で投資をしましょう。投資は自己責任が原則です。

まとめ

今NISAをやっている人もしていない人も、来年から始まる新NISAはぜひ活用しましょう。初心者の方は少額からでもいいです、まず投資に慣れることが大切です。これほど国が大盤ぶるまいする制度は、今後出てこないと思います。将来の自分年金作りのため、またインフレ対策として、投資は必要な対策です。

(補足)

現行のNISAは今年12月で終了しますが、新NISAとは別枠のため、運用期限が来るまでは継続保有できます。現行の一般NISAは、2019年投資分が2023年末で終了。2023年度に投資をした分は2027年末で終了です。つみたてNISAは、開始年度から20年間保有できます。保有期限が来た場合は、次のどちらかを選択します。

a)期限終了前に売却する b)終了後に課税口座に払い出す

新NISAまるわかりガイド2023-24 (コスミックムック)

- 価格: 1100 円

- 楽天で詳細を見る