こんにちは、えつみんです。前回に続いて保険について考えます。ちょっと長文になりますが、できるだけ具体例をお話ししますのでお付き合いください。

日本には、いざというとき国が助けてくれるさまざまなセーフティネットがあります。

•社会保険(年金保険、医療保険等)

•公的扶助(生活保護等)

•社会福祉(老人・障害者福祉、児童福祉等)

•公衆衛生(予防接種等)

など。これらの制度は税金で維持されていますから、私たちがお互いにお金を出して、助け合っているともいえます。

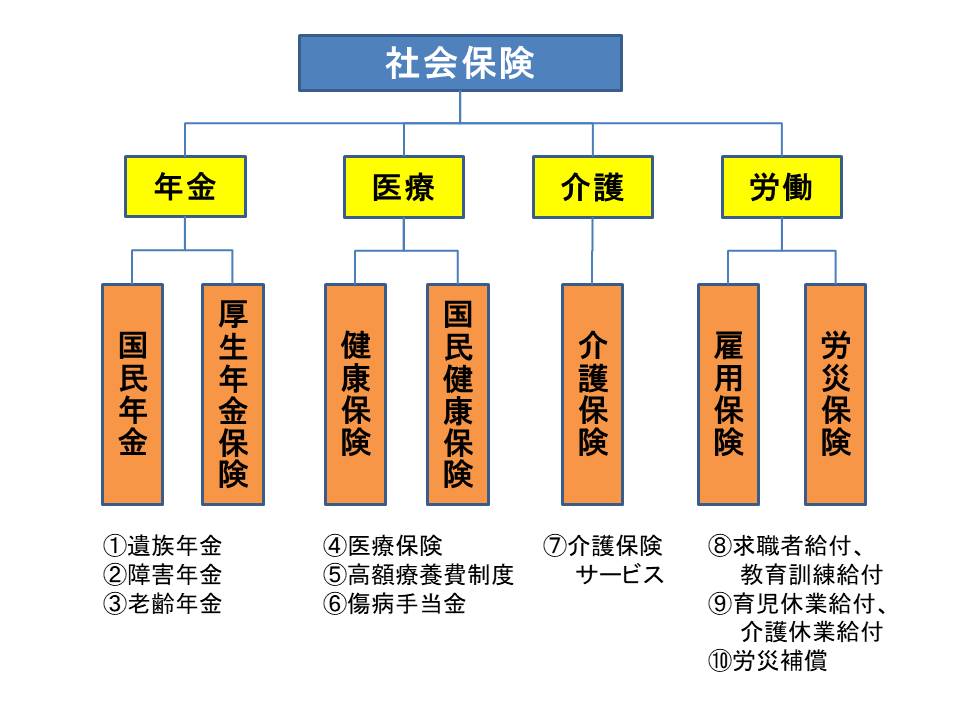

このうち社会保険には、公的年金、医療保険、介護保険、労働保険などがあり、かなり広範囲のできごとに対して手厚い保障があります。

民間保険に入るときには、これらの公的保険を知った上で検討すべきです。具体的にどんなできごとに対して、どんな保障があるのか見てみましょう。

1.国民年金・厚生年金保険

①働き手が死亡した⇒ 遺族年金が出ます

②働き手が働けなくなった⇒ 障害年金が出ます

③高齢で働けなくなった⇒ 老齢年金が出ます

2.健康保険・国民健康保険

④病気やケガで入院や通院した⇒ 医療保険で自己負担3割

⑤高額な医療費がかかった⇒ 高額療養費制度で自己負担が低く

⑥会社を長期に休んだ⇒ 傷病手当金が出ます

※国民健康保険にはありません

3.介護保険

⑦介護状態になった⇒ 介護サービスが受けられます

※40歳以上で加入し、自己負担は原則1割

4.雇用保険(会社員のみ)

⑧失業した⇒ 求職者給付や教育訓練給付が出ます

⑨育児や介護で賃金が減った⇒ 育児休業給付や介護休業給付が出ます

5.労災保険(会社員のみ)

⑩労働災害(業務上・通勤時)で入院・通院⇒ 医療費の自己負担ゼロ

⑪労働災害で死亡・障害が残った⇒ 障害補償、休業補償、遺族補償が出ます

次に民間保険と公的保険の関係を見てみましょう。

A.民間の生命保険(死亡保険)

病気やケガで死亡したときのための保険ですが、公的保険では、①遺族年金、②障害年金、⑩労災保険でカバーしています。

特に若くして働き手が亡くなったときは、残された配偶者・子供の負担がとても大きいので、子供が独立するまでは掛け捨ての生命保険に入るのがいいと思います。独立後は徐々に死亡保障金額を減らしましょう。

ツボ1️⃣ 遺族年金は家族の生活を守ります

大黒柱の会社員の夫が亡くなったとき、妻と子供2人の場合、子供が18歳になるまで月々約15万円の遺族年金が支給されます(加入年数や給料によって変わる)。自営業者の場合は約10万円です。

また、会社員の夫が65歳以上で亡くなった場合、遺族年金と妻の年金を合わせると10〜13万円程度出ます(夫の厚生年金額により変わる)

遺族年金はかなり手厚いですが、子供の教育費は学校によって大きく変わりますので、子供が独立するまでは生命保険に入っておいた方が安心ですね。

蛇足ですが、住宅ローンには団体信用生命保険がかかっており、契約者が死亡した場合は、そこから残債が支払われますのでローン負担はゼロになります。

B.民間の医療保険

病気やケガで入院通院に備えて、入る方が多い保険です。しかし④健康保険の医療保険があるため、自己負担は医療費全体の3割で済みます。また⑤高額療養費制度によって、長期入院があっても負担がかなり抑えられます。

★注意点としては、健康保険は、入院時の食事代や差額ベッド代および、先進医療などは保険適用外となり全額自己負担です。

ツボ2️⃣ 高額療養費制度は頼れるリリーフ

日本は国民皆保険制度が手厚く、病気やケガの治療代は原則3割負担で済みます。そして、大病をしても「高額療養費制度」が後ろに控えています。

これは優れもので、例えば1ヶ月100万円や150万円医療費がかかったとしても、自己負担の上限額は約8.7万円ですみます(年収370万円〜770万円の場合)。年収370万円未満なら5.7万円、住民税非課税世帯なら3.5万円が上限。

さらに高齢になると、70歳過ぎで負担上限は約5.7万円。75歳以上になると「後期高齢者医療制度」に入りさらに負担は減ります。

ところで、病院への平均入院日数は50歳代で15日、60歳代で19日程度。この20年ほど減少傾向です。ほぼ3週間以内に退院するケースが多く、それほど出費はかさみません。したがって病気やケガに対しては、民間の医療保険に入るより、貯蓄で備えた方がいいのではと思います。

C.民間の所得補償保険・就業不能保険

働けなくなり収入が減少したときに備える民間保険です。これにあたる公的制度としては、⑥傷病手当金、②障害年金、⑪労災保険があります。

★この民間保険の注意点は、うつ病などの精神疾患、妊娠出産、自然災害・危険運転などによるケガは適用外となること。また60日や180日の待機期間があり、それを超えないともらえません。あまり使い勝手がいい保険とは言えません。

ツボ1️⃣ 傷病手当は会社員にありがたい制度

健康保険から出る傷病手当は、会社員が長期に働けなくなったときにとても助かる制度です。

傷病手当は、連続する3日間を含み4日以上仕事に就けなかったとき、最大1年6ヶ月の間、給料の約3分の2がもらえます。入院通院の日数とは関係なく、休んでいる間は定期的に診断書を提出すれば給付されます。うつ病などの精神障害も対象です。

★注意点は、国民健康保険に加入の自営業者にはこの保障はありません。

1年6ヶ月で傷病手当は終わりますが、その後も障害が続いた場合は、公的年金から②障害年金を受給することができます。

D.民間の介護保険

介護に備えた民間の介護保険があります。しかし公的介護保険によって、介護サービスが原則1割負担で受けられます。民間の介護保険はかなり保険料が割高です(介護状態になる確率が高いため)。介護には民間保険より、貯蓄で備えた方がいいと考えます。

E.民間のがん保険

民間のがん保険は必要でしょうか。二人に一人はがんになるのでは。がんになると高額の医療費がかかりそう。確か先進医療は保険の対象外ですよね。と考えて入る方もいるでしょう。

結論としては、保険より貯蓄で備えたほうがいいと思っています。その理由は、

・9割の方はがんになっても公的保険で治療している。

・先進医療を受けるケースはまれ。先進医療とは効果を検証中の医療で、その有効性が認められると順次保険対象になります。例えばオプジーボも保険の対象になりました。

・そもそもがんというのは、60歳70歳を過ぎた高齢でなる確率が高くなり、若いうちにがんになる確率はかなり低い。

・高額療養費制度もあるので、自己負担は少なくて済む。

がんになりやすい家系など、やはり不安な方は、そこそこ貯蓄が貯まるまで入っておいてもいいかもしれません。

まとめ

民間保険を検討するときは、まず公的保険でどのくらい保障があるのかを押さえましょう。そのうえで不足する場合や、必要と思われる場合に入りましょう。前回お話ししたように、発生確率=小、かつ損失額=大のリスクに対して備えるのが基本です。最後に、民間保険も公的保険も、すべて自己申告しないともらえないのでご注意ください。

以上はあくまで私の考えですので、最終的には自己判断でお願いします。

(前回の記事)

↓