公的年金だけでは老後の生活が成り立たないので、自分でリスクを取りながら、自分の資産を増やしていく時代がきています。そのための制度、iDeCo(個人型確定拠出年金)、一般NISA・つみたてNISA(少額投資非課税制度)がありますが、その違いをご存じでしょうか?

投資は怖いという方もいらっしゃると思いますが、各制度の内容を正しく知って、自分のライフスタイルに照らし合わせて、投資を考えてみましょう。

ちなみに私は、一般NISAを7年、iDeCoを2年(その前には企業型確定拠出年金を10年)やってみて、かなり投資にも慣れてきました。それなりの運用益も出て、節税の恩恵も受けています。株の配当金にも税金がかからず100%もらえるのが嬉しいです!

(結論)

iDeCoは老後のための自分年金です。長期分散投資によって運用益が出やすく、税制面でとても優遇されています。

NISAは、現役時代に使うための資産形成に向いています。株に投資したいときは一般NISA、こつこつ貯めるならつみたてNISAがいいです。

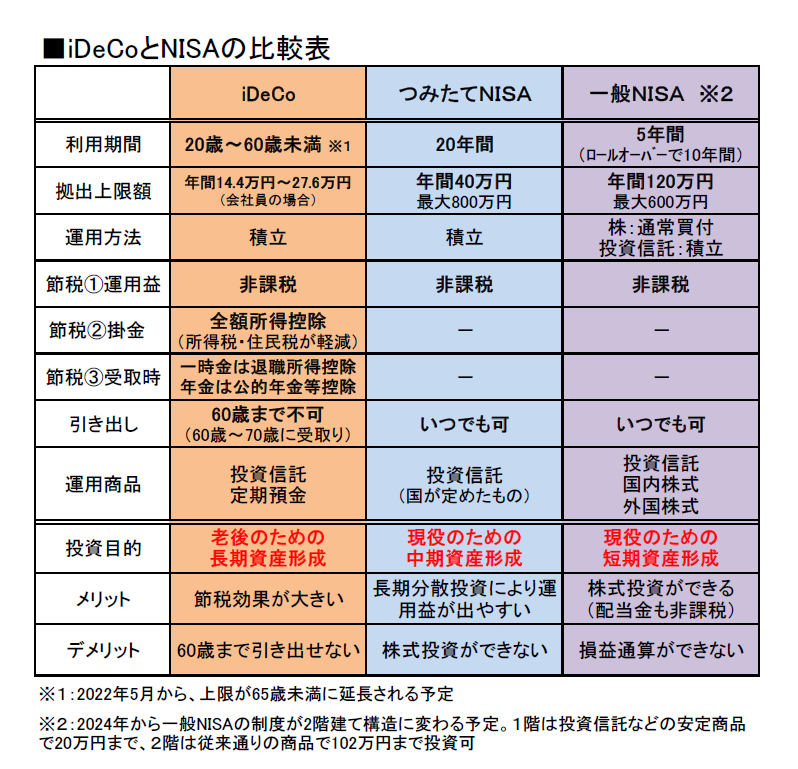

下表に各制度の比較をしてみました。

ツボ①➡ iDeCoのメリットはなんといっても節税効果

値上がりして利益が出ても、売却時に課税されません。また掛金が全額所得控除され、所得税や住民税が戻ってきます。受取時に一時金でもらう場合は、かなり大きな退職所得控除枠が使え、年金でもらう場合も雑所得からの控除があります。

60歳になるまで引き出せないことには注意が必要ですが、知らない間に貯まって、自分年金ができていくことはメリットかもしれません。

ツボ②➡ 一般NISAとつみたてNISAはどちらを選ぶべきか?

一般NISAとつみたてNISAはどちらか片方しか選択できません。株式投資をしてみたい方は一般NISAを、長い目でみて投資したい方(短期の損益に一喜一憂したくない方)はつみたてNISAが向いていると思います。

ツボ③➡ 積立投資を長期間することで利益がでやすい(ドルコスト平均法)

投資信託は、日々基準価額(購入価格)が変動します。価額が低いときは多くの口数を買え、価額が高いときは買える口数は減ります。しかし毎月一定の金額で長期間買い続けると、購入額に対しトータル口数が増えて利益が出やすくなります。これを「ドルコスト平均法」といいます。

ツボ④➡ 運用商品の選択は手数料の大小に注意

投資信託は、信託報酬(運用管理費)という手数料がかかります。保有額の0.1%~3%が毎年かかりますので、できるだけ低い商品を選びましょう。ハイリターンを狙うアクティブ型商品より、安定性重視のインデックス型商品のほうが手数料が低いです。

(まとめ)

今は預貯金の金利が限りなくゼロに近いので、自分のお金は自分で運用して増やす時代です。しばらくデフレが続いていますが、今後インフレに転ずるときに備えて、インフレに強い資産である株や投資信託の投資経験をつむことは、とても大事だと思います。

一般の投資に比べて、税金が優遇され、ハードルが低いiDeCoやNISAを、最初は少額からでいいのでぜひ始めましょう。

参考:関連記事